家庭信托作为一个极其有效的理财工具,被越来越多的顾客所青睐。最近我们也遇到很多顾客想要咨询有关家庭信托的问题:如何建立家庭信托,谁可以成为受托人或受益人,家庭信托有什么优势和劣势等等。

为了让大家对家庭信托有更深入的了解,今天V姐就来介绍一下有关家庭信托的种种问题。

家庭信托是一种信托机构受个人或家族的委托,代为管理、处置家庭财产的财产管理方式。家庭信托中资产的所有权与收益权是相分离的。澳洲家庭信托一般是为了满足每位家庭成员的利益,由一个家庭成员建立的。但是家庭信托必须通过家庭信托选举(Family Trust Election)才可建立;家庭信托选举(Family Trust Election)可以为家庭信托提供一定的税收福利。同时,家庭信托还需要通过家族控制测试(Family Control Test),这意味着该家庭信托只能由该家族管理。该家庭信托的收入也只能分配给家庭信托的受益人,受益人必须是来自于家庭集团(Family Group)的成员或者只是家族企业。家庭信托也可帮助一个或者多个家庭成员避免资产负债,并且家庭资产可通过该信托传递给后代,也可确保家庭信托中的每位成员都能有效的利用免税起征点(Tax-Free Thresholds)。

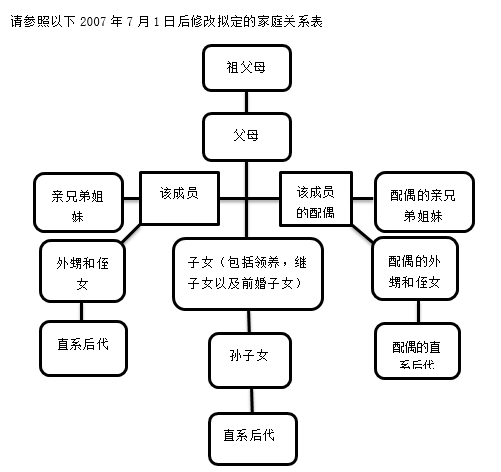

那么哪些人是家庭信托中所说的家庭成员呢?

(a) 该成员的父母,祖父母,亲兄弟姐妹或者配偶

(b) 该成员的外甥,侄女或者其子女和配偶

(c) 该成员外甥或者侄女的直系后代

(d) 该成员的配偶,或者因为(a),(b),(c)项中的任一人而成为该家庭其中一员的人

家庭信托有什么优势?

家庭信托的成立可以为家庭成员带来以下的优势:

1. 根据相关规定,当受益人购买股票并持股超过45/90天(在1997年12月31号前),那么该收益可以有效的利用股息收入已缴税金(Franking credits)抵税.

2. 更容易地将当前财政年的财政损失结转到下一年进行抵税。因为如果是非家庭自由行托,比如非固定信托需要通过50%的股权测试(50% stake test),掌控测试(control test)以及信托收入的分配测试,同时也要进行收入注入测试(income injection test)才能将当前财政年的财政损失结转到下一年进行抵税。然而,家庭信托只需要通过收入注入测试就可以结转收入损失(carry forward income losses).

3. 把家庭信托被认作为“个人”进行缴税,可以帮助有财政损失的公司或者固定信托通过所有权连续性的测试(continuity of ownership test),并且帮助持股或者在单位持有超过50%的非固定信托的人通过50%的股权测试。

4. 家庭信托的受托人可支配信托收入和信托资产。该信托资产通常不会对受托人和受益人的个人资产造成破产。受托人可以自由灵活的分配家庭收入和资产,从而避免了印花税和资产增值税,减少了家庭整体的赋税。每个财政年年底,受托人都会严格按照法律来决定哪个受益人会得到信托的收入。税局规定这些需在每年8月31号之前完成全部的分配。

家庭信托的是否有劣势呢?

答案是有的。因为家庭信托只能将信托分配给家庭集团内部的任何人或者企业,所以如果将家庭信托的收入分配给家族集团以外的人或者企业时需要缴付46.5%的税。

家庭信托征税的特点:

如果家庭信托中的收入未分配给受益人,家庭信托将按照个人的最高边际率加上医疗保险进行缴税(当前为46.5%),信托的受托人也是需要正常缴税的。受益人得到家庭信托收入后可以利用免税起征点(tax-free threshold $18,200 2014-15)进行缴税。家庭信托分配税是自我评估制度的一部分,信托收入分配结束受益人将收到一份税务付款通知(tax payment advice),这表示信托收入分配结束。分配税务付款通知后的21天内必须缴税。

信托中唯一受托人(SOLE TRUSTEE)与唯一受益人(SOLE BENEFICIARY)可以是同一个人吗?

唯一受托人不能成为唯一受益人。其原因很简单是信托是一种受托人与受益人之间的法律关系。如果唯一受托人同时也是唯一受益人,那么这种协议就存在于这个人和其自己,这是不存在法律效益的。然而,只要至少有一个其他的受益人存在,受托人是可以成为受益人的。

如果受益人过世了,信托是否可以分配财产?

只要满足下列两个条件,如果受益人过世,受托人仍然可以分配财产:

1 必须在已逝受益人的遗嘱中说明信托的情况,并且

2 在信托中的相关受益人也要体现在已逝受益人的遗嘱中。

在家庭信托中,这个信托本身可以作为受益人吗?

不可以。一个信托不能成为家庭信托的受益人是因为法律规定信托不是独立的法人。比如说, ‘ABC Family Trust’不能成为这个信托的受益人。

尽管如此,这个信托的受托人可以作为这个信托的受益人。(如下问)

在家庭信托中,受托人可以作为受益人吗(非唯一)?

可以。受托人可以作为信托的受益人。

公司形式的受托人(CORPORATE TRUSTEE)可以作为受益人吗?

可以。一个公司形式的受托人可以作为受益人。

比如, ‘ABC Pty Ltd’ 是 ‘ABC Family Trust’的受托人,同时, ‘ABC Pty Ltd’也可以作为‘ABC Family Trust’的受益人。

除此之外,公司和个人都可以同时作为受益人。(以个案情况而定作选择。)

选择公司形式的受托人(CORPORATE TRUSTEE)还是个人受托人(INDIVIDUAL TRUSTEE)好呢?

一般情况下,为起到资产保护的作用,设定一个不用于交易的公司并且信托中所有成员都是这个公司的董事。当然在您新建立一个公司时,也会产生额外的费用,比如建立公司的年费等。

信托必须申请ABN(AUSTRALIA BUSINESS NUMBER)吗?

在信托中ABN 不是强制的。然而,信托拥有一个ABN是有一些优势的,比如:它方便于您与税局做沟通;如果您购买一些产品和服务时或者您提供给别人服务时,也需要一个ABN。并且,当您的周转额达到$75000时,需要注册GST(商品服务税),那时您同样需要一个ABN.

什么人可以作为信托的委托人(SETTLOR)?

通过信托房产的‘信托声明书’的形式或一个支付信托结算资金的人来建立一个信托,这个人就叫做委托人,用来解决在结算协定里的信托资金问题。

委托人一定要是一个独立的个体,不能是信托的受托人或者受益人,也不能是其配偶或子女。

通常情况下,委托人可以是您的朋友或者帮您建立信托的会计师。一旦付完结算资金并且信托建立起来了,这个委托人在日后就不再有其他职能和责任了。

是否应该设立一个任命人(APPOINTER)呢?

任命人是在‘事实上’来控制这个信托,他可以结束或者重置一个信托。如果受托人不能遵循任命人的指向,任命人可以指定另外一个受托人来替换这一个。

在刚刚建立信托时,没有任命人也可以运作信托,但是当受托人面临破产或死亡时,就要设立一个任命人来指定之后的事宜。

信托的征税问题

税法s99a 规定,受托人必须在年底或者年底之前确保由信托所创造的收益是由受益人所拥有的,而非受托人。从前,税局允许受托人在年底前的2个月内建立当前福利(Presently entitlement),但自从2011-12 财政年之后这项规定就不再生效了。

当前权益(PRESENTLY ENTITLEMENT)

目前福利指受益人目前享有(presently entitle)该信托中不可撤销的绝对既得的收入,并且其他人无法争抢。受益人有权要求信托在未分配收入的情况下支付他/她收入。

法律上无行为能力的人

如果受益人是法律上无行为能力的人,即时受益人当下有拥有信托收入的权利,受托人将接管受益人的信托收入,比如:

· 精神障碍

· 18岁以下(按照财政年)

· 破产

18岁以下的未成年受益人若是目前有权利 (presently entitle) 享受信托收入,那么他们的税率将根据收入的种类征收最大的边际税率。如果该收入是来自于遗产,税率和一般的个人税率是一样的。如果未成年受益人没有其他的收入来源,他们无需分开报税。

自从2011年7月1日起,取消了未成年人用低所得税(low-income tax offset)抵消非劳动所得应纳税额(unearned income)(比如红利,利息收入,房租,专利和来自房产的其他收入)的规定。孤儿或者残疾的未成年受益人不会受到这项措施的影响。

非居民受益人

税法s97规定,受益人需要为信托产生的净收入缴税。但是如果受益人是非居民受益人(non-resident beneficiary), 那么:

- 受托人需要为该信托收入缴税 (Trustee liable to tax)

如果非居民受益人不是法律上无行为能力的人,而且目前有权利享受信托收入。税法s97并不适用。受托人将对非居民受益人来自澳洲的净收入进行评估。受托人也要为受益人是澳洲居民的时候的海外收入进行评估。应纳税额(tax payable)会按照非居民个人所得税税率缴税。

- 非居民受益人也要被评估 (non-resident beneficiary also assessed)

根据税法s98(A)净收入中被评定为受托人的份额也是非居民受益人的份额。非居民受益人需缴的税会在受托人为其所缴的税中被扣除。受托人为受益人所缴的税如果有 任何超出的部分将全部返还给受益人。

- 海外收入不可被评估(Distribution of foreign source income is NANE)

海外收入的分配对受益人来说是不可被评估的收入。如果非居民受益人可以证明在他们目前享有的信托收入中包含海外收入,那么他们可以申请退还为这笔收入支付的税额。

- 根据税法98 ITTAA36受托人在某些情况下并不负有纳税义务(Trustee not liable to tax under s98 ITAA36 in certain circumstances)

非居民受益人的固定收入分配,比如利息,股息,专利收入都会产生预扣税,而受托人需要减免和支付这些预扣税。

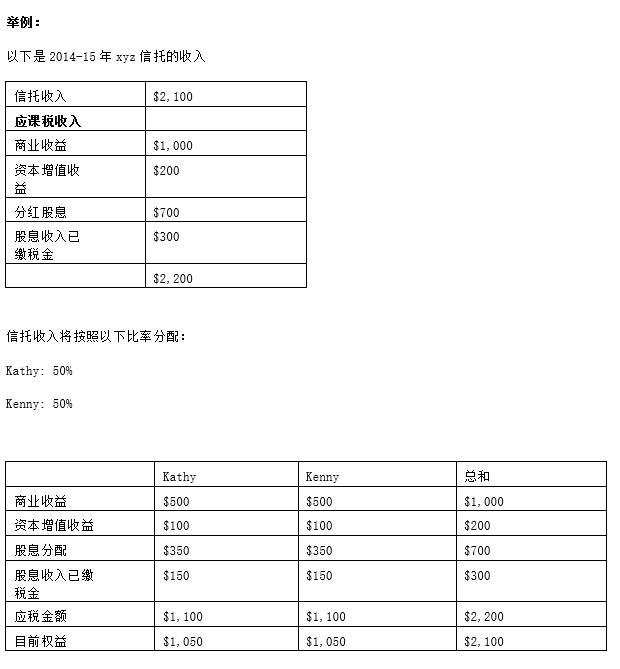

当信托收入涉及到资本增值收益和股息分配的时候,每位受益人的收入分配计算可参考以下例子。